Astăzi vom discuta despre cum în Moldova nu sunt finanțate adecvat instituții importante ale statului și cum această finanțare insuficientă poate duce la crize sistemice în anumite ramuri ale economiei. Ne vom axa pe activitatea Comisiei Naționale a Pieței Financiare (CNPF).

În Moldova, CNPF este instituția de stat responsabilă de supravegherea a trei ramuri importante a sectorului financiar: (i) valori mobiliare, (ii) microfinanțare, și (iii) asigurări. Chiar dacă are atâtea responsabilități, bugetul instituției este unul ridicol de mic în comparație cu alte instituții de stat. Astfel, pentru anul 2016, CNPF avea stabilite cheltuieli de 21 milioane lei, iar Agenția Națională pentru Siguranța Alimentelor (ANSA) avea prevăzute cheltuieli de 187 milioane lei. În contextul în care ANSA nu poate asigura siguranța alimentelor în grădinițele din Chișinău cu bugetul său de 187 milioane, e greu de imaginat că CNPF va face o treabă mai bună cu un buget de nouă ori mai mic supraveghind sisteme financiare cu rulaje anuale de miliarde.

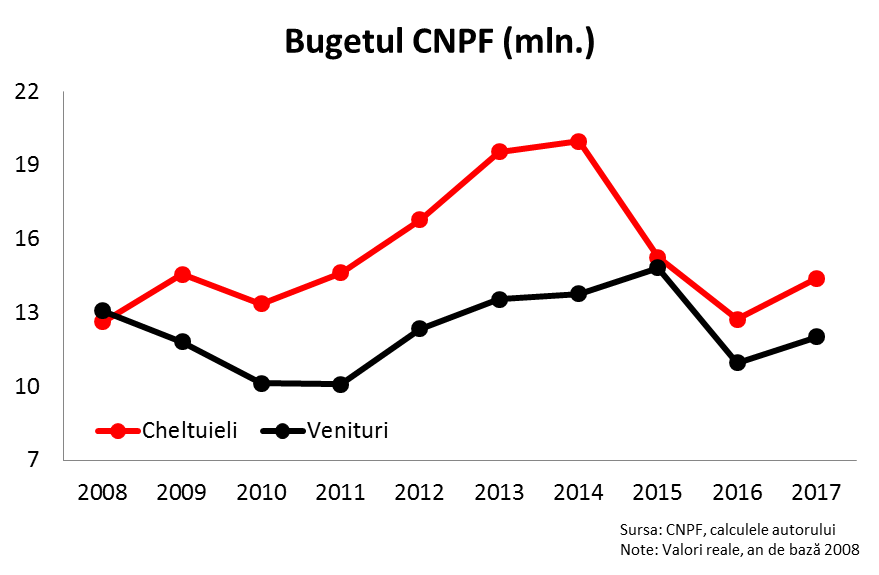

Mai mult ca atât, statul nostru nu a majorat aproape deloc finanțarea CNPF din 2008 până astăzi. Figura alăturată prezintă evoluția cheltuielilor și veniturilor bugetate a CNPF în valori reale în perioada 2008-2017. Valorile nominale din fiecare an au fost ajustate pentru a lua în calcul inflația din această perioadă. Astfel, CNPF cheltuia anual 12.6 milioane lei în 2008 pentru activitatea sa, iar în 2017 aceste cheltuieli se ridică la 14.4 milioane lei (la prețurile din 2008). Pe lângă faptul că aceste cheltuieli nu cresc de la an la an, CNPF mai înregistrează și un deficit bugetar aproape în fiecare an pentru că veniturile instituției sunt sub nivelul cheltuielilor.

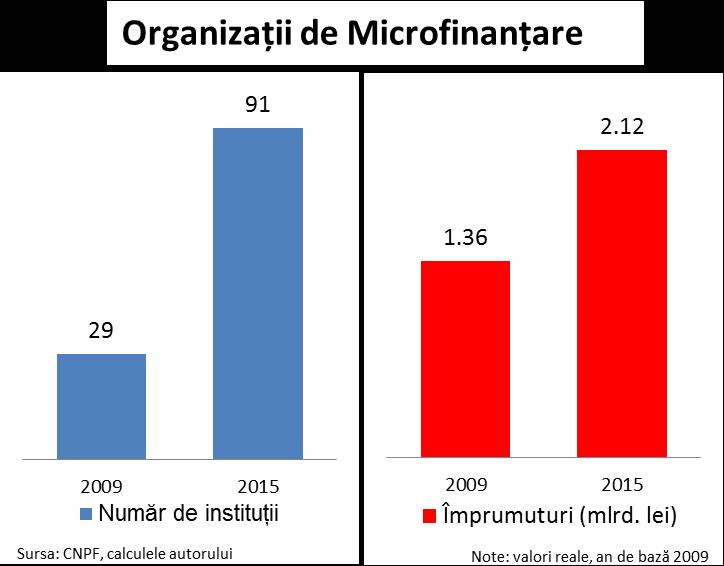

Această lipsă de finanțare coerentă poate duce la o supraveghere mai puțin calitativă a instituțiilor din domeniul asigurărilor sau microfinanțării. Ne vom referi la exemplul celei din urmă pentru că acest domeniu a înregistrat creșteri de invidiat în ultimii ani. Figura de mai jos demonstrează că din 2009 până în 2015, numărul organizațiilor de microfinanțare s-a triplat în Moldova. Astfel, CNPF trebuie să supravegheze de 3 ori mai multe instituții azi cu aceleași cheltuieli ca în 2009. Mai mult ca atât, volumul împrumuturilor acordate de organizațiile de microfinanțare a crescut cu 760 de milioane în termeni reali în doar șase ani (o creștere de 56%).

O asemenea creștere fulminantă a pieței de microfinanțare ar ridica multe semne de întrebare la un supraveghetor conștient. Problema e că CNPF, din cauza bugetului deficitar, nu va putea supraveghea această piață în creștere chiar dacă va exista voința instituțională să o facă. E aproape imposibil să supraveghezi de 3 ori mai multe organizații de microfinanțare cu aceleași cheltuieli bugetate ca în 2008.

Ce se poate întâmpla dacă aceste instituții nu sunt supravegheate cum trebuie? Putem asista la un fenomen similar celui care a avut loc în Statele Unite ale Americii între anii 2001-2008, când chiar și unii oameni fără un loc de trai sau un loc de muncă stabil au putut lua credite ipotecare. În cazul Moldovei, organizațiile de microcreditare ar putea acorda credite unor persoane care nu au capacitatea financiară să le achite, fără ca CNPF să reacționeze. Cu timpul, aceste credite ar deveni tot mai mari și falimentul clienților ar forța statul să intervină pentru a susține sectorul de microfinanțare și creditorii acestuia, pentru că aceste instituții nu își folosesc doar capitalul propriu pentru creditare.

Ce e de făcut pentru a evita această situație? CNPF are la dispoziție o sumedenie de taxe pe care le aplică agenților economici supravegheați și prin care își dobândește veniturile. O soluție ar fi creșterea taxelor operaționale din domeniile care ridică semne de întrebare. Spre exemplu, în domeniul microcreditării, CNPF ar putea institui taxe care ar crește o dată cu creșterea împrumuturilor acordate și ar scădea în cazul în care e redusă creditarea (similar cu cerința de countercyclical capital buffers a Basel III). Astfel, CNPF va avea venituri mai mari atunci când este mai mare riscul de prăbușire a pieței și va putea angaja oameni să monitorizeze mai intens activitatea organizațiilor participante. Dacă CNPF este satisfăcută de nivelul actual al veniturilor sale, atunci ar trebui să mandateze ca societățile de microfinanțare să ofere credite doar din capitalul său propriu. La moment, aceste organizații utilizează și banii altora pentru a acorda împrumuturi (capitalul propriu pe sistem era de 46% din total împrumuturi în 2015), iar în cazul unei crize în acest sector am putea asista la o contagiune a sistemului bancar.

Policy guidelines: CNPF trebuie să-și crească veniturile din taxe, ceea ce i-ar permite să monitorizeze mai intens piața de microcreditare din Moldova.

Disclaimer: Opiniile expuse în acest articol sunt doar ale autorului și pot fi diferite de poziția oficială a IDIS „Viitorul”. IDIS „Viitorul” nu poartă nici o răspundere pentru opiniile exprimate în acest articol.